Цепочка поставщиков авиастроительных компаний может стать жертвой погони за успехом. Пока Airbus и Boeing рассматривают возможность дальнейшего увеличения темпов производства узкофюзеляжных самолетов Airbus A320 и Boeing 737, остальные участники, вовлеченные в процесс производства этих ВС, должны готовиться к возможным последствиям такого наращивания объема поставок.

В последнее время тема увеличения объема поставок обсуждается все больше и больше. Компания Airbus в настоящее время выпускает 42 самолета A320 в месяц и планирует увеличить темпы производства до 50 ВС ежемесячно к началу 2017 г. В мае этого года стали говорить о возможном увеличении объема поставок до 63 самолетов в 2018 г. Во время международного авиасалона Paris Air Show представители Airbus озвучили цифру в 60 самолетов в месяц. Компания Boeing также выпускает ежемесячно 42 самолета 737-й серии и планирует увеличить объемы производства до 52 лайнеров в месяц в 2017 г. Американский производитель, кроме того, обсуждает планы по увеличению темпов производства до 60 ВС в месяц.

Желание авиастроительных компаний увеличить темпы производства в целом понятны. Портфели заказов в настоящее время достигли рекордных уровней, при этом поступление новых заказов не ослабевает. Airbus также опережает своего конкурента на 18 месяцев в части запуска в производство узкофюзеляжных самолетов A320NEO, и Boeing будет изо всех сил стараться приступить к сборке своих лайнеров 737MAX, чтобы восполнить потерянное время.

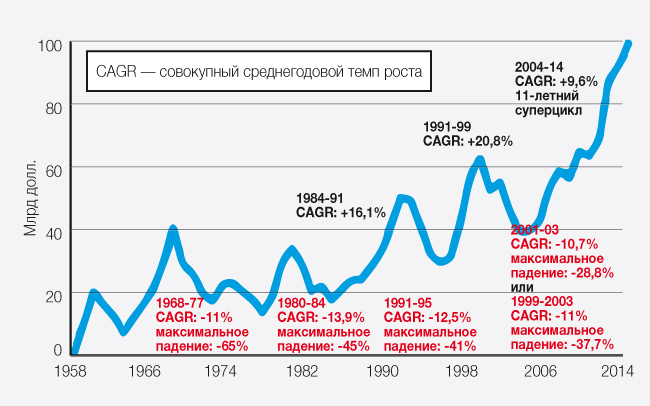

Но давайте посмотрим глубже. Обычно производство авиалайнеров относится к цикличным рынкам, когда примерно за семью годами подъема следует три года спада производства. Однако, судя по диаграмме, данная модель в последнее время не подтверждается, поскольку рынок находится на подъеме уже в течение 11 лет.

|

Причем цифры достаточно примечательны. За последние 11 лет среднегодовой темп роста (CAGR) поставок магистральных самолетов в стоимостном выражении составил 9,6%. Десять лет назад объем рынка не достигал даже половины от своих нынешних размеров. Последние пять лет заканчивались достижением рекордных значений поставок новых самолетов.

При этом рост этого рынка не объясняется обычными факторами, в числе которых наращивание пассажиропотока авиакомпаниями и вывод из эксплуатации устаревших самолетов. Десять лет назад в прогнозах Airbus и Boeing не было ни слова о ежегодном 10%-ном росте объема пассажирских перевозок, и авиакомпании, конечно же, не смогли достичь таких объемов.

В то же время рынок был подвержен росту под воздействием факторов, не связанных с потребительским спросом, в числе которых низкие процентные ставки и высокая стоимость топлива. Впервые за многие десятилетия, начиная с 2008 г., у авиакомпаний были причины для модернизации своего флота (дорожающее топливо) и необходимые экономические инструменты для этого (дешевый поток наличности).

В настоящее время стоимость топлива снижается, и как она поведет себя в дальнейшем неизвестно. Процентные ставки остаются на низком уровне, но если они и изменятся в будущем, то только в сторону увеличения.

Учитывая данные факторы, можно сказать, что пришло время задуматься о текущих темпах выпуска новых авиалайнеров и прекратить бесконечные попытки наращивания объема производства. Если посмотреть на уровень спроса на пассажирские перевозки, то увеличение выпуска новых самолетов до уровня 1500 единиц в год в 2018 г. приведет к появлению избыточных провозных емкостей уже в 2020 г.

В качестве назидания можно привести историю с сокращением объема выпуска новых бизнес-джетов компанией Bombardier в прошлом месяце. Канадский производитель постоянно наращивал свою долю на рынке, выпуская все больше и больше самолетов. Однако рынок не выдержал такого перенасыщения, и в результате объемы производства были снижены, что привело к сокращению 1750 рабочих мест.

Но самый главный фактор, указывающий на необходимость прекращения дальнейшего наращивания объемов производства, это рентабельность авиастроительных компаний. Увеличение темпов выпуска новых самолетов стало возможным только при снижении цен на новые ВС, особенно с учетом того что Airbus и Boeing необходимо было распродать остатки самолетов A320CEO и 737NG перед началом выпуска модернизированных версий. Промышленность стала заложником дефляции, поскольку цена на новые самолеты остается на том же уровне, что и десять лет назад. Если бы увеличение темпа выпуска ВС сопровождалось реальным повышением спроса на них, то это бы привело к росту, а не снижению цен на машины.

Снижение цен на авиалайнеры со стороны производителей приводит к тому, что и их основные поставщики также вынуждены снижать стоимость своих комплектующих примерно на 1015%. Таким образом, получается, что стоимость компонентов снижается, тогда как спрос на них растет, а это приводит к нарушению одного из главных законов экономики.

И здесь поставщикам следует соблюдать особую осторожность, поскольку для увеличения объема производства необходимы значительные инвестиции, тогда как их вынуждают снижать цены на свою продукцию. Хуже всего то, что поставщики рискуют значительно пострадать в случае перенасыщения рынка, когда модель увеличения объема производства окажется нежизнеспособной.